Tunne asiakkaasi -tarkistuslista

Varmista vaatimustenmukaisuus ja rakenna luottamusta LiveAgentin Tunne asiakkaasi -tarkistuslistalla. Vahvista henkilöllisyys, osoite ja riskiprofiilit helposti...

Tämä tarkistuslista opastaa rahoituslaitoksia pankkisalaisuuslain noudattamisessa perustamalla rahanpesun vastaisen tiimin, vahvistamalla asiakkaiden henkilöllisyydet, luomalla profiilit, suorittamalla AML-tarkastuksia ja riskiarviointeja turvallisten rahoitustoimintojen varmistamiseksi.

Yhdysvaltojen ensisijainen rahanpesun vastainen ohjelma (AML) on pankkisalaisuuslaki (BSA), joka edellyttää rahoituslaitoksia kehittämään, toteuttamaan ja ylläpitämään asiakastunnistusohjelmaa (CIP). CIP:n tarkoitus on varmistaa, että rahoituslaitos tuntee asiakkaidensa todellisen henkilöllisyyden.

BSA:n noudattamiseksi sinun tulisi noudattaa tarkistuslistaa CIP:n perustamiseksi. Tämä artikkeli tarjoaa kattavan tarkistuslistaa, jota voit noudattaa prosessin helpottamiseksi.

Asiakastunnistusohjelma tarkistuslista on kattava opas, joka auttaa rahoituslaitoksia perustamaan ja ylläpitämään tehokkaita CIP-menettelyjä. Se varmistaa sääntelyvaatimusten noudattamisen ja auttaa estämään rahanpesua ja rahoitusrikoksia.

Kun tiedät, mitä vaiheita noudattaa CIP:n toteuttamisessa, rahoituslaitokset ja niiden lakitiimit voivat noudattaa pankkisalaisuuslakia ja estää rahanpesutoimintaa. Organisaatiot voivat olla varmoja, että ne noudattavat rahoitusvelvoitteitaan, keräävät tarvittavat tiedot asiakkailta, vahvistavat heidän henkilöllisyytensä ja luovat turvallisemman rahoitusjärjestelmän kaikille osapuolille.

AML-vaatimustenmukaisuuspäälliköt - Henkilö, jonka rahoituslaitos on nimittänyt valvomaan AML-käytäntöjä ja varmistamaan, että sääntelyvaatimuksissa ei ole vaatimustenmukaisuusongelmia. Vaatimustenmukaisuusasiantuntija on tyypillisesti korkea-arvoinen johtaja, joka vastaa CIP:n kehittämisestä ja ylläpidosta sekä henkilöstön koulutuksesta sen vaatimuksista.

Tiliasiamiehät - Nämä ovat rahoituslaitoksen etulinjassa työskenteleviä työntekijöitä, jotka käsittelevät asiakkaita suoraan. Heidän on oltava tietoisia asiakastunnistusohjelman vaatimuksista asiakastietojen asianmukaiseen keräämiseen ja heidän henkilöllisyytensä vahvistamiseen.

Tietotekniikan henkilöstö - He ovat tärkeässä roolissa asiakastietojen tallentamiseen käytettävien järjestelmien kehittämisessä ja ylläpidossa. Heidän on myös ymmärrettävä, kuinka CIP toimii, jotta he voivat tukea sitä asianmukaisesti.

Asiakkaiden due diligence -tiimit - Nämä tiimit vastaavat suuremman riskin asiakkaiden tehostetusta due diligencesta. Heidän on oltava perehtyneet CIP:iin, jotta he voivat arvioida riskejä asianmukaisesti ja ryhtyä sopiviin toimenpiteisiin.

Hallitus - He vastaavat rahoituslaitoksen strategisen suunnan asettamisesta, mikä sisältää CIP:n hyväksymisen. Näin ollen hallituksen on saatava tietoa CIP:n vaatimuksista ja siitä, kuinka se vaikuttaa organisaation toimintaan.

Hyödyllinen omistajuus - Henkilö, jolla on hyödyllinen omistajuus yrityksessä – henkilö, joka viime kädessä omistaa tai hallitsee osuutta oikeushenkilössä tai järjestelyssä, kuten yrityksessä, säätiössä tai säätiössä – on kiinnostunut varmistamaan, että heidän asiakkaansa ovat laillisia ja pätevät harjoittamaan liiketoimintaa.

Tämä ryhmä ihmisiä vastaa CIP:n kehittämisestä, toteuttamisesta ja ylläpidosta.

BSA:n noudattaminen edellyttää rahoitusyksiköiltä toimenpiteitä rahanpesun estämiseksi. Se on ratkaisevan tärkeää jokaisen pankkijärjestelmän turvallisuuden kannalta. CIP:stä vastaaminen tarkoittaa, että tämä tiimi on tärkeässä roolissa kyseisen organisaation eheyden säilyttämisessä.

Ei ole yhtä sopivaa menetelmää, sillä rahanpesun vastaisen tiimin kokoonpano vaihtelee kyseessä olevan rahoituslaitoksen koon ja rakenteen mukaan. Joitakin keskeisiä vaiheita ovat kuitenkin vaatimustenmukaisuusohjelman päällikön nimittäminen, joka vastaa AML-käytäntöjen ja -menettelyjen valvonnasta; tiimin kokoaminen, joka koostuu tiliasiamiehista, tietotekniikan henkilöstöstä ja asiakkaiden due diligence -analyytikoista; ja koulutuksen antaminen kaikille työntekijöille asiakastunnistusohjelman vaatimuksista.

Rahoituslaitokset ovat velvollisia vahvistamaan, että heidän asiakkaansa ovat sitä, mitä he väittävät olevansa osana onboarding-prosessia.

Vahvistamalla asiakkaiden henkilöllisyydet organisaatiot voivat olla varmoja, että ne eivät harjoita liiketoimintaa rikollisuuden tai terrorismin kanssa. Tämä puolestaan auttaa suojaamaan rahoitusjärjestelmää väärinkäytöltä ja estämään rahanpesua.

Tämä voidaan tehdä asiakirjojen, tietoihin perustuvan todentamisen, ei-dokumentaaristen menetelmien tai muiden keinojen avulla. Hyväksytyt prosessit olisi jo pitänyt vahvistaa osana CIP:tä.

Heidän uuden tilin avaamisprosessin seuranta kertoo sinulle, milloin asiakas oli onboarded, minkä tyyppisen tilin he avasi ja muita tärkeitä tietoja.

Tämä auttaa rahoituslaitoksia seuraamaan liiketoimintaansa. Näitä tietoja voidaan käyttää riskien arvioimiseen, rahoitustapahtumien seurantaan ja epäilyttävien tapahtumien tai toimintojen havaitsemiseen.

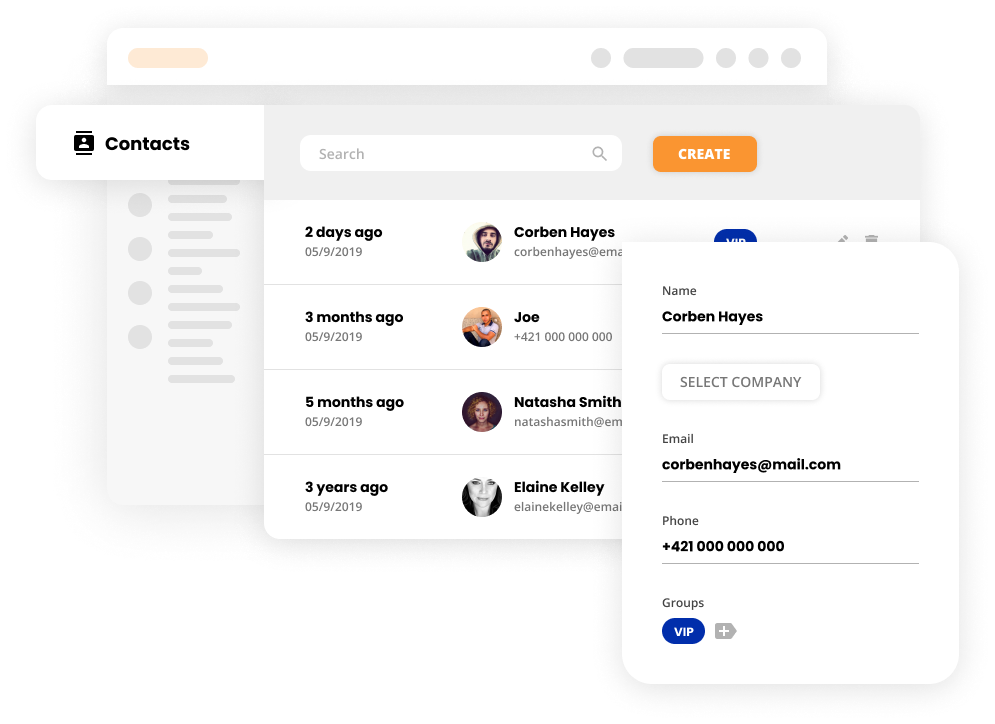

Keräämällä tietoja heistä tilin avaamisprosessin aikana ja tallentamalla ne keskitettyyn tietokantaan. Näitä tietoja voidaan käyttää profiilin luomiseen, johon kaikki organisaation asianomaiset osastot voivat päästä käsiksi.

Rahanpesun vastainen tiimi on ilmoitettava aina, kun uusi asiakas on onboarded.

Se antaa tiimille mahdollisuuden arvioida asiakkaaseen liittyvät riskit ja päättää, onko lisätoimenpiteitä tarpeen. Se auttaa myös varmistamaan, että rahoituslaitos täyttää CIP:n vaatimustenmukaisuusvaatimukset.

Tämä voidaan tehdä lähettämällä sähköpostia tai soittamalla. Ilmoitukseen tulee sisältyä kaikki asiakkaan kannalta relevantit tiedot, kuten heidän nimensä, osoitteensa ja syntymäaikansa.

Tarkista tilinhoitajien asiakashaastatteluissa antamat tiedot sekä dokumentaatio- ja todentamisprosessin tiedot.

Tämä auttaa varmistamaan, että kaikki vaaditut tiedot on kerätty ja että kaikki on kunnossa. Se antaa sinulle myös mahdollisuuden havaita punaiset liput, jotka on saatettu missata alkuperäisen seulonnan aikana.

Käy läpi kaikki saatavilla olevat tiedot huolellisesti. Tämä sisältää tilinhoitajien haastattelun, dokumentaation tarkistamisen ja asiakkaan tietojen todentamisen.

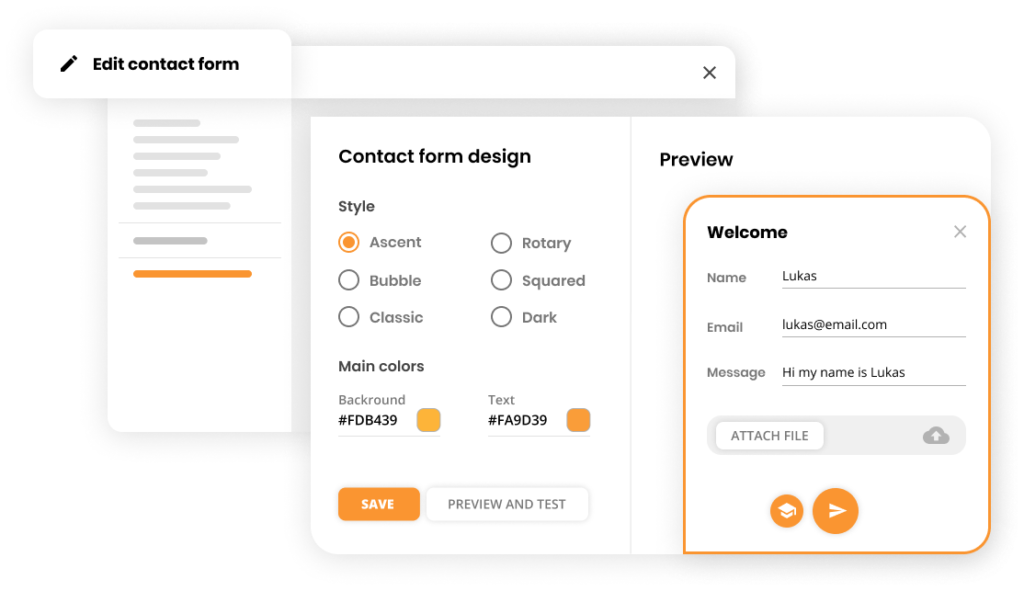

KYC on joukko lomakkeita ja kysymyksiä, jotka on täytettävä ja tallennettava jokaiselle uudelle asiakkaalle.

Jotta rahoituslaitokset voivat kerätä kaikki vaaditut tiedot asiakkaistaan. Näitä tietoja voidaan sitten käyttää riskitasojen määrittämiseen ennen liiketoimintaa heidän kanssaan.

Ohjeista asiakasta noudattamaan kaikkia lomakkeen ohjeita ja vastaamaan kaikkiin kysymyksiin totuudenmukaisesti. Tämä on sitten allekirjoitettava sekä asiakkaan että organisaatiosi edustajan toimesta. Käytä LiveAgent:n KYC-tarkistuslistaa, jotta et missaa vaiheita.

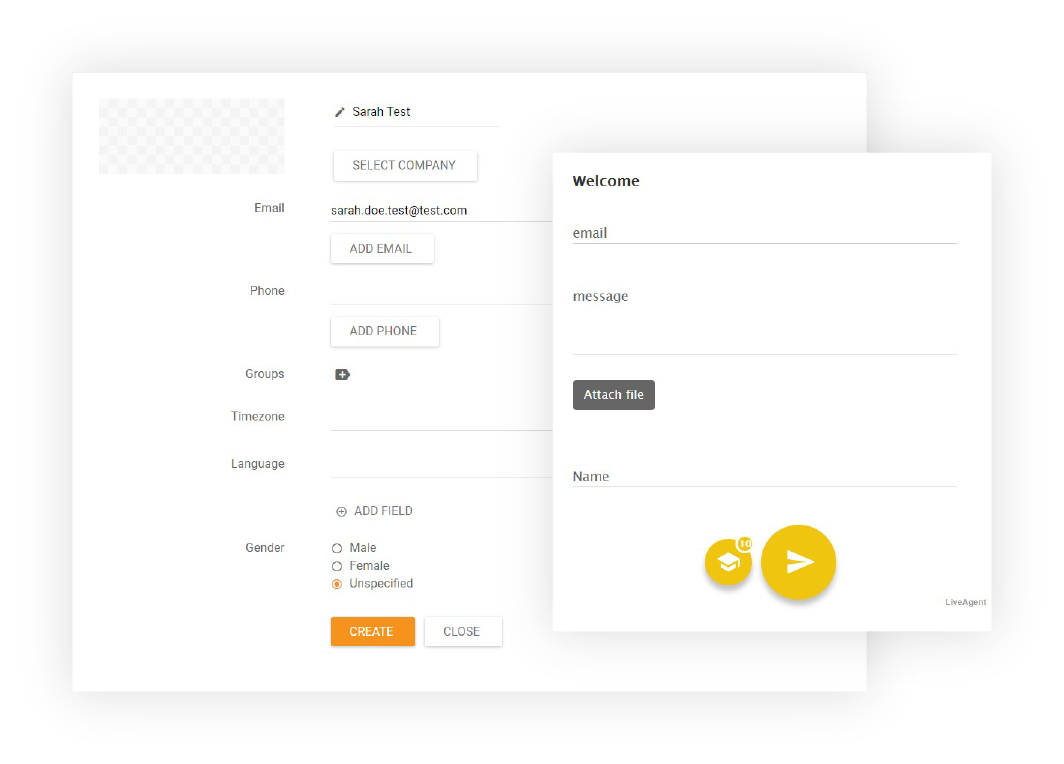

Asiakkaan henkilöllisyyden vahvistamiseksi sinun on kerättävä heiltä tiettyjä tietoja ja vahvistavia asiakirjoja.

Asiakkaan henkilöllisyyden vahvistamiseksi ja sen varmistamiseksi, että he ovat sitä, mitä he väittävät olevansa. Se antaa sinulle myös mahdollisuuden havaita punaiset liput, jotka on saatettu missata alkuperäisen seulonnan aikana.

Ota yhteyttä asiakkaaseen heidän ensisijaisella viestintämenetelmällä, mukaan lukien pyyntö kaikista asianomaisista tiedoista. Tarvittavat asiakirjat voivat vaihdella sen maan mukaan, jossa toimit, mutta tyypillisesti sisältävät hallituksen myöntämän henkilöllisyystodistuksen, osoitteen todistuksen (esim. rahoituslausunto), syntymäajan jne.

Tarkista kaikki asiakkaan tiedot sen varmistamiseksi, että ne ovat täydellisiä ja oikein.

Tarkistaa, että kaikki dokumentaatio on kunnossa ja että punaiset liput eivät ole jääneet huomaamatta. Tämä auttaa suojaamaan organisaatiotasi rahoitusrikoksilta.

AML-asiantuntija käy läpi kaikki dokumentaation ja tarkistaa, että kaikki on kunnossa. He myös merkitsevät epäilyttävät tapahtumat, oudot rahoitustoiminnot tai puuttuvat tiedot.

Tämä sisältää asiakkaan nimen tarkistamisen julkaistuista luetteloista.

Varmista, että et harjoita liiketoimintaa henkilöiden tai organisaatioiden kanssa, jotka ovat näillä luetteloilla. Tämä puolestaan auttaa suojaamaan yritystäsi rahoitusrikoksilta.

Saatavilla on erilaisia seulontatyökaluja, kuten WorldCheck tai LexisNexis. Kirjoita asiakkaan nimi järjestelmään ja se suorittaa tarkistuksen asianomaisissa tietokannoissa.

Jos mahdollisen asiakkaan nimi merkitään missä tahansa seulontatarkistuksessa, sinun on tutkittava asiaa tarkemmin.

Tämä asiakirja sisältää kaikki asiakkaan ja heidän tilinsä kannalta relevantit tiedot. Sitä käytetään tapauksen eskalaatioon johtajalle lisätarkistusta varten.

Malli on hyödyllinen tässä, joten etsi verkosta, jos organisaatiollasi ei ole jo sellaista. Jos sinulla on, täytä vain kaikki relevantit tiedot ja lähetä se tarkistusta varten.

Kun olet tarkistanut kaikki dokumentaation, arvioi asiakasta heidän mahdollisen vastuun perusteella liiketoiminnallesi.

Jotta voit priorisoida tapauksiasi ja keskittyä asiakkaisiin, jotka aiheuttavat suurimman riskin organisaatiolle. Tämä auttaa myös vaatimustenmukaisuuspäällikköä päättämään mahdollisen asiakkaan hyväksymisestä tai hylkäämisestä.

Tähän on erilaisia menetelmiä, mutta voit käyttää yksinkertaista pisteytystä. Määritä pisteet tekijöiden, kuten asiakkaan alkuperämaan tai heidän teollisuuden, perusteella.

Jos mahdollinen asiakas katsotaan mahdolliseksi vaaraksi, vaatimustenmukaisuuspäällikön on tehtävä päätös liiketoiminnasta heidän kanssaan.

Vähentää mahdollisuutta harjoittaa liiketoimintaa henkilöiden tai organisaatioiden kanssa, jotka voivat aiheuttaa uhkan yrityksellesi. Tämä puolestaan auttaa suojaamaan sinua rahoitusvastuulta.

Päätöksen tekee vaatimustenmukaisuuspäällikkö sen jälkeen, kun he ovat tarkistaneet kaikki relevantit tiedot. He joko antavat hyväksynnän tilin avaamiselle tai hylkäävät sen sen perusteella, onko heillä kohtuullinen usko heidän olevan korkean riskin asiakas.

Jos asiakas hyväksytään, sinun on luotava heille profiili järjestelmässäsi.

Jotta voit aloittaa liiketoiminnan heidän kanssaan ja alkaa tuottaa tuloja.

Prosessi vaihtelee organisaatiosi sisäisten menettelyjen mukaan, mutta yleensä sinun on täytettävä joitakin asiakirjoja ja lähetettävä ne hyväksyntää varten. Kun kaikki on tarkistettu ja hyväksytty, tili avataan järjestelmässäsi vaaditun odotusajan jälkeen.

Ensimmäinen vaihe missä tahansa asiakastunnistusohjelmassa on varmistaa, että sinulla on täydellisiä ja tarkkoja tietueita kaikista asiakkaista, jotta voit tarjota heille parasta asiakaspalvelua.

Toinen tapa tunnistaa asiakkaasi on verrata heitä hallituksen luetteloihin henkilöistä ja organisaatioista, jotka on merkitty korkean riskin kohteiksi. Tämä auttaa seulomaan pois kaikki, jotka voivat aiheuttaa uhkan liiketoiminnallesi.

Osana asiakastunnistusohjelmaa sinun on ilmoitettava asiakkaalle, että keräät heidän henkilötietoja tietyn määrän työpäivää etukäteen. Tämän ilmoituksen on oltava selkeä ja näkyvä, ja sen on selitettävä, miksi keräät tietoja ja miten niitä käytetään.

Jotkut asiakkaat voivat olla vapautettuja asiakastunnistusohjelmastasi. Vapautuskriteerien vahvistaminen etukäteen säästää sinua keräämästä tietoja henkilöiltä, jotka eivät aiheuta riskiä liiketoiminnallesi.

Asiakastunnistusohjelmasi säännöllinen päivittäminen on olennaista sen tehokkaan toiminnan säilyttämiseksi. Tämä prosessi auttaa tunnistamaan järjestelmän heikkoudet ja varmistaa, että noudatat kaikkia sovellettavia pankkisäännöksiä.

CIP on joukko asianmukaisia, erityisiä, riskiperusteisia käytäntöjä, joita rahoituslaitokset käyttävät asiakkaidensa henkilöllisyyden vahvistamiseen. Tämä prosessi auttaa estämään petoksia ja rahanpesutoimintaa ja on lain mukaan pakollinen monissa lainkäyttöalueilla.

Vahvista selkeät ja ytimekkäät käytännöt, jotka ohjaavat asiakastunnistusmenettelyn. Kouluta työntekijöitäsi asiakkaiden asianmukaiseen tunnistamiseen, käytä teknologiaa tunnistusprosessien automatisoimiseen ja tarkista asiakastunnistusmenettely säännöllisesti.

Yksityiset pankit, luottoyhtiöt, säästö- ja lainayhdistykset, vakuutusyhtiöt, SEC:iin rekisteröidyt välittäjät ja kaikki muut oikeushenkilöt. CIP:n liiketoiminnallinen tarkoitus on estää näitä laitoksia helpottamasta tietämättään rikollis- ja rahoitustoimintaa ylläpitämällä tilejä tai suorittamalla rahoitustapahtumia henkilöille tai yhteisöille, jotka pyrkivät piilottamaan henkilöllisyytensä laittomiin tarkoituksiin.

Liiketoimintayksikölle se tarjoaa mekanismin asiakkaidensa tietojen löytämiseen ja vahvistamiseen identiteettivarkauksien, petosten ja epäilyttävien tapahtumien riskin vähentämiseksi. Se varmistaa hallituksen sääntelyvaatimusten, kuten Tunne asiakkaasi -vaatimuksen, noudattamisen. Sillä on myös rahanpesun vastainen vaatimustenmukaisuusohjelma. Asiakkaille CIP:t tarjoavat tavan suojata henkilötietoja ja varmistaa, että tapahtumat ovat turvallisia.

Määritä ensin selkeästi ohjelman tavoitteet ja päämäärät. Mitä yrität saavuttaa? Ketkä ovat kohdeasiakkaasi? Mitä tunnistetietoja tarvitset heiltä? Näihin kysymyksiin vastaaminen etukäteen auttaa sinua luomaan keskittyneen ja tehokkaan asiakastunnistusohjelman. Voit myös noudattaa vaatimustenmukaisuuden tarkistuslistaa, kuten tätä, jotta et missaa kriittisiä vaiheita.

Rikotusta liittovaltion säännöksestä riippuen seuraamukset voivat sisältää rahallisia sakkoja, rikosoikeudellisia seuraamuksia, kuten vankeutta, hallituksen myöntämän liiketoimintaluvan tai yhtiöjärjestyksen peruuttamista, tuotteiden tai laitteiden menettämistä ja/tai poissulkemista hallituksen ohjelmista osallistumisesta kaikille hyödyllisen omistajuuden ja/tai hallituksen jäsenille.

Tarkka aika riippuu liiketoimintasi luonteesta ja rikollisuuden riskistä, mutta yleensä säännöllinen tarkistus vähintään neljännesvuosittain on kohtuullinen aikaväli tarkkuuden säilyttämiseksi. Tehokkaan CIP:n avain on pysyä ajan tasalla asiakaskuntasi muutoksista ja pitää tarkkoja tietueita.

Varmista vaatimustenmukaisuus ja rakenna luottamusta LiveAgentin Tunne asiakkaasi -tarkistuslistalla. Vahvista henkilöllisyys, osoite ja riskiprofiilit helposti...

Pysy vaatimustenmukaisena LiveAgentin asiakkaiden due diligence -tarkistuslistalla. Suojaa tiedot, vahvista henkilöllisyydet, arvioi riskit ja suojaa liiketoimi...

Paranna asiakaspalveluasi kattavalla auditin tarkistuslistallamme. Arvioi laatu, tunnista parannuskohdat, kerää tietoja ja seuraa KPI-mittareita. Kouluta henkil...